【特別報道】短視頻凜冬將至

短視頻在經歷近幾年爆發(fā)式增長后,成為移動互聯(lián)網的流量黑洞,這在互聯(lián)網圈已經形成共識。但是,最近的幾件事,卻結結實實地表明,短視頻的流量增長紅利或在退潮。

擁有全球最大短視頻用戶的字節(jié)跳動,新年伊始突然宣布兩款知識類產品落幕;快手1月15日匆匆忙忙通過港交所聆訊,但披露出來的三季度數(shù)據卻異常慘淡。

兩大短視頻巨頭,一家宣告其探索知識類產品再一次失敗;一家匆忙趕在增長失速前赴港上市。

這背后,是短視頻產品增速放緩,巨頭們內部欠缺新生爆款產品,外部急需資金輸血的深度焦慮。

數(shù)據不會說謊。

QuestMobile數(shù)據顯示,2020年短視頻行業(yè)月活躍用戶增長從2019年的20%左右持續(xù)下滑,在2020年三季度已經下滑到當前的8%;短視頻的用戶滲透率雖然維持的70%以上的高位,但是自從疫情階段用戶滲透率達到79.6%以后持續(xù)回落,從3月份開始用戶滲透率一直在75%左右徘徊不前。

作為流量黑洞,短視頻產品的流量都漲不動了,行業(yè)霸主們的慌張顯露無遺。

字節(jié)跳動瘋狂擴張自身邊界,在電商、社交、游戲、搜索、教育、辦公等互聯(lián)網流量變現(xiàn)模式上全都嘗試,探索新增長極;快手圍繞視頻生態(tài)把自身三大變現(xiàn)模式直播、廣告、電商榨干取凈。

短視頻巨頭們到底怎么了?

01 字節(jié)“無知”

1月13日,字節(jié)跳動旗下問答社區(qū)悟空問答在今日頭條上發(fā)布APP下線公告稱,悟空問答APP將于2021年1月20日00:00起從各大應用商店下線。2月3日00:00起停止運營,關閉服務,悟空問答APP將無法注冊、登錄、發(fā)布內容、查看已發(fā)布內容及查看其他人發(fā)布的內容。

這絕非一些媒體美名其曰的“字節(jié)跳動第一場敗仗”,而是字節(jié)跳動在知識類產品上的又一次滑鐵盧。

就在一周前的1月5日,字節(jié)跳動旗下知識付費APP“好好學習”已經宣告下線。“好好學習”向用戶發(fā)布通知,宣布將于2021年1月20日下線。好好學習在通知中表示:因業(yè)務調整,好好學習APP將于2021年1月20日停止運營、維護及相關服務。

這兩款知識類產品,都是字節(jié)跳動在知識付費大火的2017年左右上線。彼時,正值知識付費“大年”,喜馬拉雅、得到、分答等知識平臺,正是當紅公司,備受資本關注,知乎、豆瓣等老牌問答社區(qū)經過多年激烈競爭,沒有說衰退反倒用戶活躍度穩(wěn)定,展現(xiàn)出旺盛的生命力。

當時的字節(jié)跳動,抖音剛起步尚未展現(xiàn)出爆款苗頭,今日頭條作為內容推薦平臺,用戶和流量增長穩(wěn)定。知識類產品,作為豐富字節(jié)跳動內容生態(tài)的重要一塊,成為其力推的產品線。

2016 年底,今日頭條推出一款“頭條問答”的產品,用AI給用戶推送問題。2017年6月,“頭條問答”正式更名為“悟空問答”,并上線獨立App。悟空問答問世不久,就打出了當時名噪一時的“300大V搶奪戰(zhàn)”。

2017年8月,一位知乎大V爆料稱,“今日頭條今年一口氣簽約了300多個知乎大V,而且還是給錢的,年收入比普通白領還高。”

悟空問答繼承了字節(jié)跳動新產品一貫的打法,即上線大量現(xiàn)金補貼。每月只需在悟空問答上回答次數(shù)達到15次,每月就可收入1萬元,平均單次收入666元。

2017年和2018年,字節(jié)跳動總計在悟空問答上投入20億元補貼答主。當時,今日頭條高級副總裁趙添證實,“今日頭條將重點發(fā)力微頭條和悟空問答兩個產品,未來一年內悟空問答將投入10億元簽約補貼答主”。2018年,今日頭條持續(xù)加碼,再向悟空問答投入10億元補貼答主。

這一補貼力度在問答乃至整個知識產品領域,都幾乎是碾壓式的。

在瘋狂挖角知乎等知識問答平臺,并且拿出巨額補貼的背景下,悟空問答的活躍用戶增長明顯。QuestMobile數(shù)據顯示,2017年10月,悟空問答月度活躍用戶達到121萬。

但是,出道即巔峰,悟空問答最后的榮光也留在了2017年末。

2018年開始,悟空問答月活用戶出現(xiàn)斷崖式下跌。QuestMobile數(shù)據,從2017年10月到2018年7月,悟空問答的月活用戶從121萬跌至67.9萬,跌幅達到驚人的43.88%。其中僅2018年4月到7月,悟空問答的月活用戶就從93.4萬下降至67.9萬,月活用戶月均下跌都達到了7%。

一位傳媒行業(yè)券商分析師這樣對奇偶派解釋悟空問答的失敗,“字節(jié)跳動擅長資本加持下的高舉快打模式,就是說一定會大規(guī)模重金挖角競對產品的創(chuàng)作者和用戶,然后迅速用流量分發(fā)和內容推薦的模式來大水漫灌,增強產品的流量和互動,加速產品快速成熟。但是這種模式的最大問題就在于,對于kill time的普及類產品效果顯著,但是對于知識類產品全然失效。因為知識類產品,講求的是內容的深度、精度、準度,而非廣度和輕松程度。而且知識類產品需要內容深耕細作,創(chuàng)作者品質高于數(shù)量,用戶獲得感強于消磨欲。知識類產品的這些本質屬性,字節(jié)跳動都不具備”。

QuestMobile2017年年底發(fā)布的《百科問答APP洞察報告》驗證了這一點。報告顯示,悟空問答的用戶畫像表現(xiàn)出“年長、三四線、低收入”等特征,30歲以下人群不足五成,偏愛游戲、直播、娛樂。而與之對比的知乎用戶,則凸顯出“年輕、高知、高收入”等特征:30歲以下占比超九成,一二線城市占比接近7成,線上消費能力和意愿都極強,偏愛學習、旅游和跨境電商。

字節(jié)跳動在知識類產品上的失敗,與其通行慣用的產品增長邏輯相關。從更深層次的公司研究方法探索能發(fā)現(xiàn),字節(jié)跳動這種慣用通行產品增長邏輯的打法,來源于公司的組織與文化。

字節(jié)跳動習慣于內容推薦與用戶增長模式,也因此在今日頭條與抖音上大獲成功。所以她在進行產品擴張時,對于這一套成功的打法形成了嚴重的路徑依賴。

字節(jié)跳動高級副總裁、教育業(yè)務負責人陳林,曾經在談到字節(jié)跳動做教育不為流量變現(xiàn)時提到,字節(jié)跳動的崛起,有一個很重要的原因就是組織和文化做得好。

陳林將字節(jié)跳動的組織文化總結為,“我們始終追求高人才密度,追求內部的信息流動,追求context not control;鼓勵不同的職能線進行碰撞、跨界、協(xié)作,在更大范圍內產生創(chuàng)新;堅持用戶導向,不自嗨。這些是字節(jié)跳動獨有的務實的浪漫主義,也是我們很多業(yè)務能夠快速發(fā)展的底層支撐”。

顯然,字節(jié)跳動把務實、開放、協(xié)作、用戶導向作為自身組織文化的目標。組織文化將員工塑造成工具人存在。

最終的結果就是,人才高密度意味著隨時可替換,不講求成長性;職能線之間的跨界碰撞協(xié)作,追求一個優(yōu)質產品,專業(yè)性讓位于跨界與合作的形式;堅持用戶導向,不自嗨,將用戶需求奉為圭臬,高質量的內容被人性的底線埋沒。

所以,我們看到字節(jié)跳動強大地復制和生產工業(yè)化產品的能力,這樣的產品以用戶的底線與沉浸為產品邏輯。而對于知識類產品,字節(jié)跳動既沒有可以長久打磨和伴隨產品成長的員工,因為員工隨來隨走;也沒有專業(yè)的,深度的,合理的產品規(guī)劃,因為職能線之間的跨越,通常多意味著大雜燴,產品的豐富有余,專業(yè)不足,創(chuàng)新不斷,堅持難求;更不要說知識內容的品質與價值追求,因為大眾用戶從來都是更愛“腥膻色”。

字節(jié)跳動從組織文化上,就不是能長出知識類產品的土壤,即使有再強大的用戶增長模式和流量加持,也沒能孵化出一款優(yōu)質的知識類產品。

悟空問答的結局也驗證了字節(jié)跳動的組織文化特性。

2018年7月,字節(jié)跳動曝出放棄悟空問答業(yè)務,悟空問答已被并入微頭條,團隊100多人已轉崗。有知情人士表示,悟空問答已被“戰(zhàn)略性放棄”。

快進快出,隨時可替換;用戶為王,專業(yè)靠邊。被放棄的“好好學習”,亦是如斯。

不可否認,字節(jié)跳動作為一家公司,具有極強的戰(zhàn)略執(zhí)行力和產品復制能力,這在移動互聯(lián)網時代,讓它成功地“后來者稱王”。

但是,在決定公司更為久遠成長性的組織文化上,字節(jié)跳動以當前成功學為經驗,“只要今天不要明天”極有可能在它遭遇公司“失速點”的時候找不到第二增長曲線而徹底沉淪。這是它潛藏的最大危機。

當前,字節(jié)跳動“無知”,未來它可能“無教”、“無商”、“無交”、“無游”。

02 快手“不快”

如果字節(jié)跳動在知識類產品上的失敗,隱含了它深層次組織文化的問題,可能會成為限制公司未來的阿喀琉斯之踵。那么,快手的問題則更為顯性,就是當前正在面臨的增長失速問題。

1月15日,港交所信息顯示,快手已通過港交所聆訊。奇偶派研究了快手更新的招股書素材,看了看它的增速幾何。

從最能代表一家公司成長性的營收開始。

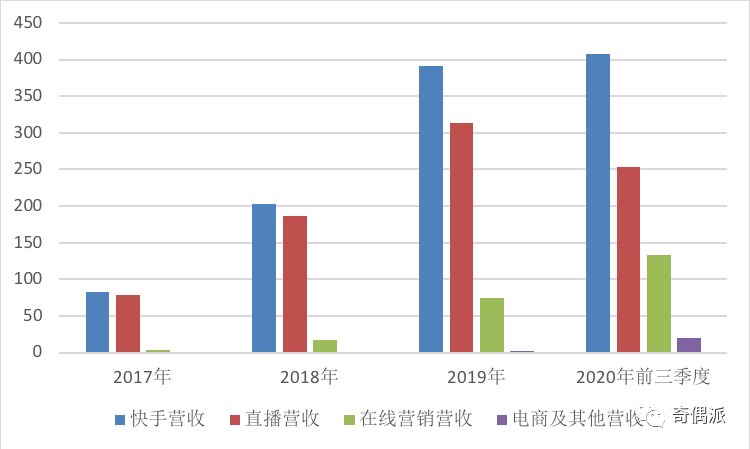

更新的招股書數(shù)據顯示,快手2017年至2019年分別實現(xiàn)營業(yè)收入83億元、203億元、391億元,2019年前三季度營收273億元,2020年前三季度營收407億元。這幾年間,快手營收增速分別為144.58%、92.61%、49.08%。

快手的營收增速逐年下滑,已經從前幾年的翻倍增長下滑到今年前三季度的增長不到50%,營收增速已經徹底離開高速增長區(qū)間。

而從快手當前三大變現(xiàn)主業(yè)看,其三大主業(yè)在不同的發(fā)展階段,增速展現(xiàn)出完全不一樣的面貌。

其中,占據快手營收最大頭的仍然是直播業(yè)務。

快手2017年、2018年及2019年的直播業(yè)務營收分別是79億元、186億元、314億元,2019年前三季度和2020年前三季度的直播營收則分別是229億元和253億元。快手直播業(yè)務的增速在這幾年間分別是135.44%、68.81%、10.48%。

占據快手營收第一位的直播業(yè)務,今年來的表現(xiàn)讓人失望,增速已經降至10%,進入低速增長區(qū)間。受到直播監(jiān)管趨于嚴格等因素的影響,明年的快手直播業(yè)務極有可能出現(xiàn)負增長的情況。

今年對快手營收增長貢獻最大的是其線上營銷業(yè)務,也就是廣告。

快手2017年、2018年及2019年的線上營銷業(yè)務營收分別是3.9億元、16.65億元、74.29億元,2019年前三季度和2020年前三季度的直播營收則分別是42.59億元和133.5億元。快手線上營銷業(yè)務的增速在這幾年間分別是326.92%、346.19%、213.45%。

憑借短視頻流量黑洞的優(yōu)勢以及各大廣告投放主對于短視頻營銷的嘗鮮心理,快手線上營銷業(yè)務的增速仍然保持著200%以上的高速增長之中。

由于此前,快手對于自身社區(qū)風格定位的固守以及用戶私域流量的鼓勵,廣告變現(xiàn)不適合當時的快手。但是2019年以來,快手進行了多次版本更新,對于社區(qū)氛圍、私域流量、公域流量進行了產品理念上的概念與平衡。從產品邏輯上快手向越來越“抖音化”,快手的流量分發(fā)邏輯加強,廣告變現(xiàn)在快手變得簡單易行。

即便如此,快手的營銷廣告業(yè)務增速仍然出現(xiàn)了下滑的趨勢。主要是由于,產品調整的后坐力市場有限,快手本身的流量池以及流量增速本身放緩,并不能維持與流量強相關的廣告業(yè)務長期持續(xù)高速增長。

尚能維持當前廣告收入高速增長,更多是由于快手主動調高其每名日活用戶平均線上營銷服務收入(ARUP)。

快手廣告在2017年、2018年、2019年、2020年前三季度的ARUP分別為5.9元、14.2元、42.3元、50.9元,增速分別為140.68%、197.89%、97.29%。而同期,快手的月活用戶增速僅為77.21%、36.93%、54.92%。

再考慮當前國內互聯(lián)網廣告業(yè)務競爭激烈,老牌巨頭阿里巴巴、騰訊與百度背靠電商、社交與搜索三大互聯(lián)網“水電煤”產品,市場份額常年穩(wěn)定;短視頻行業(yè)內,抖音以兩倍于快手的日活用戶,達到了千億的廣告營收規(guī)模,壟斷效果顯著;其他細分領域長視頻、中視頻、社區(qū)等,都也在分化廣告主投放需求。快手保持當前廣告業(yè)務的高增速恐不現(xiàn)實。

那么,電商、游戲及其他服務,這些對于快手當前的營收貢獻不大的業(yè)務,又如何呢?

在2018年年以前,這一塊業(yè)務的營收幾乎趨近于零。而在2018年、2019年這塊業(yè)務的收入分別是1665萬元、2.35億元,2019年前三季度和2020年前三季度的其他收入則是8190萬元、20.35億元。

雖然,這一塊的增速很快,但是快手在電商及其他業(yè)務上出現(xiàn)了嚴重的貨幣化率低下的問題。

快手的電商交易總額在2018、2019年、2019年前三季度和2020年前三季度分別是9660萬元、596.41億元、168.33億元和2040.6億元。

快手電商體量起來之后的貨幣化率一直在1%以下的極低位置。與之對比,阿里零售平臺的貨幣化率是3.9%,天貓的貨幣化率5-6%,而拼多多是2.9%。

這就給快手電商業(yè)務帶來了一個嚴重的問題,就是體量再大也難以帶動營收規(guī)模的增長,更不要說更遠的利潤問題。

前國金證券分析師裴培就曾分析認為,“在直播電商的產業(yè)鏈上,網紅和MCN賺錢了,交易平臺也賺錢了,但是直播平臺卻不怎么賺錢。以最熱門的服裝、美妝品類為例,若一款商品的綜合貨幣化率為20%,直播平臺可能只分到3-5%;雖然直播平臺提供了流量和場景,它卻成了賺得最少的那一方”。

市場可能終究需要接受一個事實,直播電商本身并不是一門太有利可圖的生意,除非掌控了整個交易閉環(huán)(阿里、京東、拼多多)。強如快手、抖音,擁有如此龐大流量,達到了巨大的電商交易金額,仍然難以帶動公司整體營收規(guī)模的快速擴張。

可以看到,快手三大業(yè)務:直播業(yè)務進入低速增長區(qū)間,極有可能進入負增長階段;廣告業(yè)務依靠提高ARUP來維持高速增長,但是面對用戶與流量紅利增速不再,行業(yè)紅海激烈競爭,業(yè)務增速放緩幾成定局;電商業(yè)務仍然出快速攀升期,但是面臨著嚴重的貨幣化率低下問題,高金額低收入恐成行業(yè)常態(tài)。

以當前現(xiàn)狀看,快手并沒有找到在直播業(yè)務以外的第二增長曲線,廣告與電商暫時都難以彌補直播增速下滑帶來的空缺,所以公司整體營收一路斷崖式下滑。

互聯(lián)網圈,通常把流量和用戶,看的比當前的營收和利潤看的更為重要。那么快手在用戶和流量上的增長表現(xiàn)又如何呢?

在平均日活用戶方面,快手2017年、2018年、2019年、2019年前三季度和2020年前三季度的數(shù)據分別為6670萬、1.17億、1.76億、1.65億和2.62億。這幾年快手月活用戶的增速分別是75.41%、50.43%和58.79%。

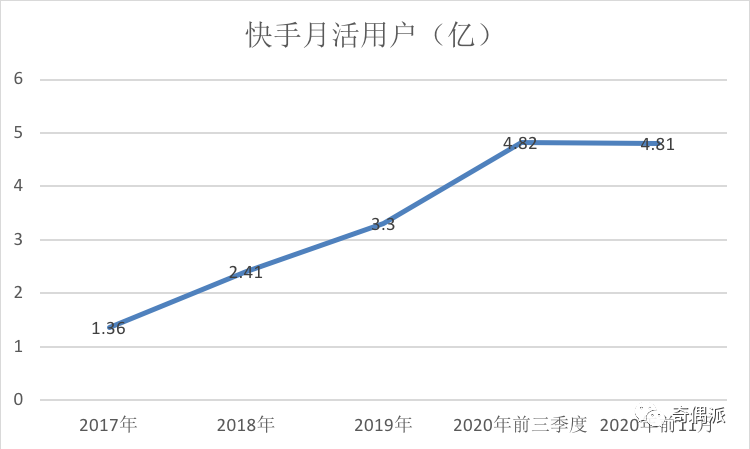

而在平均月活用戶上,快手2017年、2018年、2019年、2019年前三季度和2020年前三季度則分別是1.36億、2.41億、3.3億、3.12億和4.82億。前述,快手月活用戶增速分別是77.21%、36.93%、54.92%。

雖然2020年快手日活與月活用戶的增長都有所提升,但是這全是快手巨資砸在拉新上換來的。

快手在2017年、2018年、2019年、2020年前三季度的銷售與營銷開支分別是13.6億元、42.62億元、98.65億元、198.33億元,增速達到213.38%、133.44%和255.49%。

為了維持活躍用戶的增長,快手巨資拉新,但是并未達到很好的長期效果。

在快手最新更新的招股書顯示,截至2020年11月數(shù)據,平均月活用戶數(shù)量為4.81億。也就是說,前11個月的平均月活用戶比前9個月的平均月活用戶降低了100萬人左右。

平均月活用戶數(shù)量的下降,給快手巨資拉新的用戶長期留存情況打上了一個大大的問號。

快手營收增速的下滑以及平均月活用戶數(shù)量的下降,都給快手上市蒙上了一層陰影。面對這些問題,快手也一直在調整,以最佳的狀態(tài)來出現(xiàn)在港股橋中的那一刻。

在業(yè)務上,面對營收增速下滑,快手主要是調整了快手主要產品的用戶邏輯和流量分發(fā)機制,以最大限度地挖掘產品的廣告潛力,從目前的效果看已經有一些效果。但是,也不得不承認,這樣的調整帶來了快手社區(qū)氛圍變淡,直播打賞用戶忠誠度降低,平均打賞金額下降的現(xiàn)實問題。

同時,盡一切可能地鼓勵流量從直播打賞的表現(xiàn)模式,轉向直播電商的購物變現(xiàn)模式。在這一點上,快手比抖音更為成功,不過由于存在前述的貨幣化率過低的問題,短期內根本無法填補直播打賞增長下滑帶來的大坑。

快手從公司內部組織架構、公司治理等方面,進行著激烈調整,以促動公司真正“快”起來。

在年初那場并不成功的春晚灑錢拉新大戰(zhàn)后,2020年5月25日,快手發(fā)布內部信宣布組織架構調整,涉及商業(yè)化、運營、產品等多個核心部門,是快手成立以來最大的組織變動之一。

原運營負責人馬宏彬將與原商業(yè)化負責人嚴強調換崗位;原產品負責人之一徐欣,將調任負責用戶體驗中心;原產品負責人之一王劍偉,將收攏產品和直播業(yè)務匯報線,成為產品最高負責人。

年末,快手又進行了一次全員的“加速”。

2020年12月29日上午,快手召開全員會,會上快手人力負責人劉峰宣布,快手將于2021年1月10號全員開啟大小周。劉峰表示,西方周日是一周的開始,很多團隊周一開例會,周日員工便開始自發(fā)準備周報和例會內容,如今公司也已經有70%的人在大小周,為了讓前中后臺配合更加緊密,快手將全面開始大小周。

此舉被外界解讀為快手徹底要擺脫“佛系”互聯(lián)網公司的做派,模仿字節(jié)跳動實行已久的大小周制度,向拼多多的996看齊。

不過,不論是組織架構的激烈調整,還是公司治理上的強硬要求,快手業(yè)務等各方面反饋的數(shù)據并沒有支撐起其由內至外調整的目標。

03 終

《失速點》中有一組數(shù)據,從1955年到1995年,在172家世界500強的企業(yè)里只有5%產生了超過通貨膨脹率的增長。而一旦企業(yè)達到失速點,只有少于10%的企業(yè)能夠重啟增長引擎。

正如哈佛商學院教授、被譽為“增長理論之父”的克萊頓·克里斯坦森提出的概念“增長魔咒”所言,“大多的企業(yè)為了成長而付出的努力反而拖垮了整個企業(yè)”。

短視頻行業(yè)的紅利正在退潮,短視頻兩大巨頭面臨著各不相同的問題。字節(jié)跳動手握自身驗證的“成功學”經驗,嘗試著互聯(lián)網行業(yè)幾乎所有能變現(xiàn)的業(yè)務模式,屢戰(zhàn)屢敗;快手則面臨著更為現(xiàn)實的增長失速難題,三大業(yè)務架構起“青黃不接”的變現(xiàn)模式,加速闖關赴港上市。

在經歷了狂熱的夏季和豐收的初秋,短視頻行業(yè)已經進入深秋。巨頭們都在經歷著尋找第二增長曲線的“微寒”,或許凜冬將至……【責任編輯/古飛燕】

來源:奇偶派

IT時代網(關注微信公眾號ITtime2000,定時推送,互動有福利驚喜)所有原創(chuàng)文章版權所有,未經授權,轉載必究。

創(chuàng)客100創(chuàng)投基金成立于2015年,直通硅谷,專注于TMT領域早期項目投資。LP均來自政府、互聯(lián)網IT、傳媒知名企業(yè)和個人。創(chuàng)客100創(chuàng)投基金對IT、通信、互聯(lián)網、IP等有著自己獨特眼光和豐富的資源。決策快、投資快是創(chuàng)客100基金最顯著的特點。

TA的最新文章

熱門文章

精彩評論

小何華為現(xiàn)在牛的不只是設備商了,,華為的手機現(xiàn)在也是全球銷量不錯,國內也算是老大了,之前用小米,,現(xiàn)在都改華為了。。產品確實不錯。

小何華為現(xiàn)在牛的不只是設備商了,,華為的手機現(xiàn)在也是全球銷量不錯,國內也算是老大了,之前用小米,,現(xiàn)在都改華為了。。產品確實不錯。 小何三星手機在中國還有市場嗎?看看現(xiàn)在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。

小何三星手機在中國還有市場嗎?看看現(xiàn)在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。 小何滴滴打車現(xiàn)在也沒有之前那么火了,,補貼也少了。。

小何滴滴打車現(xiàn)在也沒有之前那么火了,,補貼也少了。。 小何今日頭條要把騰訊的地方各頻道給霸占了。。

小何今日頭條要把騰訊的地方各頻道給霸占了。。