阿里云的出海之路,前途未卜困難重重

圖片來源@視覺中國

文|新立場NewPosition,作者 | B 哥,編輯 | 李凡

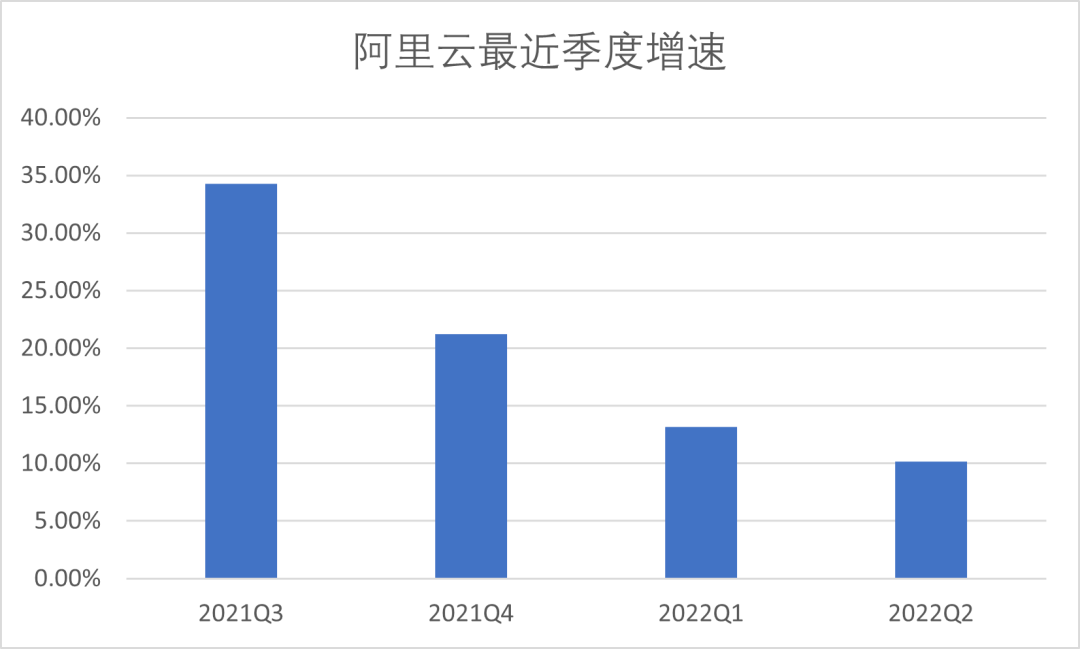

阿里今年的云棲大會上周勝利閉幕了,對于Q2只錄得10%增速的阿里云來說,這種熱鬧是很有些必要的。在電商基本盤面臨短視頻平臺不斷蠶食的當下,阿里云作為集團資產組合里唯一的潛力股,肩負著支撐阿里巴巴集團未來成長空間的重任。

可問題是阿里云挑得起這副擔子嗎?

盡管國內市場阿里云目前仍然領先一個身位,但跟第二梯隊玩家的差距正不斷縮小,像華為和國資云憑借政企市場的強勁勢能已給阿里云造成顯著壓力。而如果把視野放到全球,在丟掉前三的座次后,阿里云跟AWS、Azure和GC的差距或將越拉越大。

阿里云遂在去年推出了“云釘一體”戰略,寄希望于通過導流釘釘龐大的B端用戶群體,來幫助扭轉阿里云的頹勢。但“無招”跟原釘釘高管的集體出走創業,也只是換來了屢創新低的營收增速。

而面對薄弱的政企渠道,阿里云又許以高位引入華為系外援蔡英華,試圖補齊這塊短板。不過蔡英華的入職,首先引發了阿里云銷售系的高管震動,和交出的兩份慘淡季報放在一起,令人頗感“寒意”。

不過畢竟蔡英華上位時間不長,大概還未施展出拳法。他到底是會讓這份“寒意”持續下去,還是使阿里云迎來春暖花開,仍有待觀察。

領先和掉隊

王堅最開始做阿里云的時候,國內還沒有同行意識到這件事的重要性。馬云捕捉到了這個機會,并在阿里云最舉步維艱的時候,力排眾議毅然決定要起碼再投入十年。這給了阿里云很長一段先發優勢。

在信息技術產業里,先發優勢的重要性很難被高估,早兩年晚兩年創業常常意味著完全不同的結局。這點反應到阿里云身上,就是后續長期的市場份額領先。

從2022Q2財報來看,阿里云憑借34%的占比,仍然顯著領先于其他同行:華為云和騰訊云的市場占比均為19%。

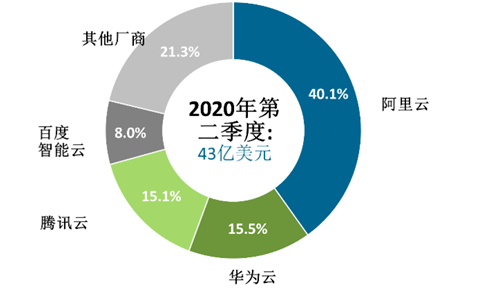

但這一先發優勢并不像表面上這般牢固:兩年前的2020Q2.阿里云的市場份額超過40%,彼時華為云和騰訊云則均只有15%。這說明在疫情催化下的數字化轉型浪潮中,華為云和騰訊云抓住機會的能力似乎更強,從阿里云手下搶到了不少訂單。

阿里云業績和市場份額承壓的因素是多方面的,其中既包括像丟失TikTok這樣的單一大客戶,也有數字化轉型向傳統行業邁進、“上云”進入深水區這種市場結構調整的因素。2020年“雙減”政策的出臺使得來自在線教育行業的收入銳減,這也對依賴互聯網客戶的阿里云打擊尤甚。

從營業收入來看,阿里云已經連續三個季度環比負增長,同比增速最近四個季度持續下探,分別為:34.28%,21.25%,13.19%,10.18%。

對于需要講故事、講前景、講詩和遠方的新興業務,這基本到了難以接受的范疇。考慮到字節快手等開始自建云基礎設施,同時以三大運營商為代表的國資云增長迅猛,未來一段時間行業的競爭壓力將持續甚至加大。

跟其他云服務商相比,阿里云更值得說道的特點或許是實現了扭虧為盈。但盡管已經連續七個季度盈利,2022財年總共11.46億元的利潤更多只能說是會計上具有一定指標意義。

可供參考的例子是,亞馬遜AWS同期利潤按人民幣計超過1000億。想當年胡曉明接手阿里云不久,也有過豪言壯語,他曾預測到2019年阿里云可以在全球市場上匹配甚至超過AWS。現實走向跟他預測的完全相反,如今阿里云在全球市場上卻已然掉隊。

根據調查機構Synergy的數據,阿里云在全球云計算市場中的份額已經掉出前三,位列在亞馬遜AWS、微軟Azure和Google Cloud之后。相較于一年前,頭部三者合計的市場占比進一步提升,從61%增加到了65%。如若下墜趨勢不能得到扭轉,阿里云或將淪為others。

調整和角力

處于下墜狀態的企業,自然有調整求生脫困的本能,阿里云的戰略調整圍繞兩點:1、“云釘一體”,2、出海。

“云釘一體”是阿里巴巴在2020年9月公布的戰略,釘釘事業部整體被移入阿里云智能事業群。

這個調整一方面是因為阿里云和釘釘都是To B的業務,二者打通合并有利于釘釘更好地為阿里云導流,更有效率地復用其龐大的B端用戶基礎。

另一方面是釘釘想要做深企業服務,把釘釘的定位從普通的協同辦公平臺升級為企業應用開發平臺,通過低代碼這種開發方式構建繁榮的企業應用生態,加速以云計算為支撐的數字化轉型進程。

但如第一部分已經提到過的,從阿里云近兩年的業績表現來看,“云釘一體”并沒有幫助扭轉其業務承壓的基本面,反而可能是對釘釘的長遠發展埋下了釘子。

阿里云要追求營收變現,釘釘要追求用戶規模,兩者的KPI雖不是完全對立,但合并必然需有所取舍,涉及由誰主導的問題。阿里云吞掉了釘釘,而非釘釘反過來吸納阿里云,表明張勇已經做出了決定。

阿里方面在討論實施“云釘一體”戰略的時候,曾將其描述為一個大幅提振團隊士氣的動作,大概是認為這勾勒了一幅確然激勵人心的宏偉前景。

然而從事后的結果來看,這種激勵作用顯然是單方面的。具體來說,可能遂了阿里云這幫人的意,但對釘釘那群元老應該是造成了巨大的士氣打擊。

跟“云釘一體”戰略同時宣布的,是原釘釘創始人兼CEO“無招”轉任張勇助理。

外界本來分析,無招將在這個職位上過渡一段時間后有其他重要任用,畢竟他一手建立了釘釘這個國內最大的企業服務應用。對向來流量饑渴的阿里來說,這可說是立下了汗馬功勞。

但2021年7月,無招還是選擇了出走創業。不但自己走了,順帶還帶了原來釘釘副總裁、市場部負責人、CTO等一堆高層。西方不能沒有耶路撒冷,微信不能失去張小龍,釘釘或許可以失去陳航,但必然要付出代價。

出海則是阿里云尋求增長的另一個很自然的選項,也是阿里集團層面“兩縱一橫”戰略的要求。

如果從阿里云2015年8月在新加坡成立國際總部算起,到后來成為全球排名第三的云計算廠商大概只花了兩年半的時間。不過截至2021年7月,阿里云雖已在全球多個地區部署了上百個數據中心,但其主戰場仍然限制在亞太區域,向歐美等國際云巨頭腹地的進展十分有限。

按照《財經十一人》之前的報道,整個2021年,阿里云的海外收入僅有20億元出頭,跟整體超千億的營收(未剔除阿里自營業務)比起來不過九牛一毛。

要指望海外市場,尤其是亞太市場貢獻可觀的增量希望不大。同時,TikTok事件表明,除開商業技術因素,地緣政治也是阿里云出海不可忽視的障礙。

云計算作為典型的具有規模效應的產業,當落后者跟頭部玩家的不斷拉大時,想要實現趕超戰略不太可能。以AWS為例,隨著市場規模和設施效率的提高,其在2011-2020年間累計降價達到了87次。

阿里云這樣的追趕者,在進入海外巨頭勢力范圍時,只有采取價格跟隨策略才能獲取用戶。這就需要燒錢。當對手的體量、增速、技術實力都領先于你的時候,你就需要燒更多的錢。

但從阿里云迫切追求盈利來看,似乎想盡快擺脫拖累集團的陰影,大環境下燒錢戰略完全不實際。或許,阿里云這次告別全球前三就是永久的告別了。

因此目前來看,阿里云的出海之路仍前途未卜困難重重。

B2B vs B2B

在今年6月的阿里云峰會上,張劍鋒表示今年阿里云最重要的策略就是“B2B”。這是個新的B2B概念,張建鋒的解釋是“Back to Basic”,就是說阿里云要回歸云計算的本質,通過技術創新取得業務突破。

從PR風格來講,這個動作跟阿里云一直以來的方向倒挺吻合的。由于王堅做云計算的時間比較早,再加上阿里每年有雙十一這個難關要過,因此技術上相較于其他國內云廠商似乎帶有更強的自研色彩。從最初的“飛天”操作系統,到最近的“倚天710”芯片,阿里云也博得了不少關注。

但從商業效果分析,很難說阿里相對于其他玩家是否真正具有明顯的技術優勢?又或者,即便有這種技術優勢在市場競爭中究竟能起到多大的作用?

以阿里近期風頭最盛的“倚天710”為例。這款芯片最初在去年的云棲大會上推出,是基于ARMv9架構設計的通用服務器芯片。

阿里方面稱,在包括數據庫和視頻編解碼等在內的多個場景下,“倚天710”帶來的性價比提升超過30%,但沒有公布具體的基準對象。而這款芯片的性能提升主要依賴于更新的ARM架構、更先進的TSMC N5工藝、以及更大規模的晶體管數量。

這其中隱含了一些可能的問題。一是工藝和ARM架構授權仍面臨像華為麒麟一樣的地緣政治風險。二是相較于普通的x86架構,“倚天710”有著更弱的FP/SIMD性能,這雖然換來了一般場景下更好的效能,但也限制了其在HPC(高性能計算)領域的應用。

最后,平頭哥給“倚天710”堆了600億個晶體管,這相當于AMD第二代Epic處理器的1.5倍,跟蘋果M1max芯片的規格相當。如此大的核心面積會導致芯片生產的良率大幅下降,給成本帶來壓力。

為了解決這個問題,像AMD就采用了Chiplets的技術。就是說大芯片是由多個小芯片互聯組成的,這樣即便大芯片某個部分出現問題,其他部分仍然可以通過核心數較低的下級產品形式出貨。

但從阿里云只發布了“倚天710”一款型號來看,大概沒有采用這類技術。

因此阿里云未來兩年20%的新增算力將使用自研芯片,更多的考慮可能放在供應鏈穩定和議價能力上,不太可能在IaaS層面帶來顯著差異化競爭力。

對阿里云來說,當前更要緊的事項,是適應客戶結構調整,持續擴大非互聯網行業客戶的比重,發力需求穩定預算充分的政企客戶。

在《新立場》看來,拋開所謂“Back to Basic”的表子,關鍵應是“Back to Business”的里子。前一個B2B服務于宣傳,后一個B2B則是實打實的商業邏輯。

阿里云近兩年的系列動作,也有拋開前一個B2B,著力后一個B2B的影子。

2021年5月,阿里云宣布完成重大組織架構升級,設立了18個行業部門,包括數字政府、金融、零售、電信等,通過積累行業know-how,建立定制化的解決方案;成立了16個區域部門,每個區域設立總經理,負責轄區內的本地化運營。

2022年3月,原華為負責政企業務的高管蔡英華空降阿里云。蔡英華在華為主導搭建了分銷渠道及合作伙伴生態,擅長搭建生態體系,這對于打開政企局面的阿里云來說極為關鍵。

蔡英華上任一個月,就對阿里云的高層做出人事變動。原中國區總裁任庚離職,因任庚之前也在華為就職并跟蔡英華是上下級關系,故有媒體稱之為是“新華為人擠走老華為人”。伴隨任庚同期離職的,還有包括郭繼軍在內的多名高管和中高層骨干。

接替任庚的是去年剛剛入職阿里云的黃海清,也有深厚的企業服務經驗。黃海清之前在騰訊云負責云計算業務拓展,更早前曾在Dell、Compaq、IBM、Oracle等公司負責銷售和管理工作。

蔡英華和黃海清這樣的“外來戶”能快速掌權,并對阿里云高層大換血,顯然是得到了張建鋒甚至逍遙子的授意。而二者具有渠道背景而非技術出身,也表明阿里云調整的重點在客戶生態和渠道開拓,要動刀的地方也在商業模式上,而非技術。歸根結底還是“Back to Business”,而不是“Back to Basic”。

寫在最后

根據華為年報里的信息,蔡英華在2021年3月份就已經從華為離職,若從這算起,那到入職阿里云剛好一年。之所以中間去立邦中國做了大半年高管,大概是囿于競業協議限制,否則沒理由從華為這種科技行業跳到一個做涂料的外企。

這也說明蔡英華空降阿里全面負責銷售業務或許是“蓄謀已久”,甚至不排除去年5月阿里云做出的重大組織架構升級背后也有他的參與。

從最近數月阿里云的調整來看,蔡英華已然逐步掌握了權力核心。但如前所述,財報不佳,高管震動,已然給阿里云眬上了一層寒氣。對蔡英華來說,能否化解隨他而來的這股寒氣,要看他是否能真正幫助阿里云在政企端打開局面,這或許可以從即將發布的阿里Q3財報中窺探一二。

來源:IT時代網

IT時代網(關注微信公眾號ITtime2000,定時推送,互動有福利驚喜)所有原創文章版權所有,未經授權,轉載必究。

創客100創投基金成立于2015年,直通硅谷,專注于TMT領域早期項目投資。LP均來自政府、互聯網IT、傳媒知名企業和個人。創客100創投基金對IT、通信、互聯網、IP等有著自己獨特眼光和豐富的資源。決策快、投資快是創客100基金最顯著的特點。

熱門文章

精彩評論

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。 小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。

小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。 小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。

小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。 小何今日頭條要把騰訊的地方各頻道給霸占了。。

小何今日頭條要把騰訊的地方各頻道給霸占了。。