羅永浩“真還傳”局中局:暗藏三角交易,誰在套現?

28倍溢價并購,這家上市公司聯手羅永浩布下資本局!

11月8日晚間,尚緯股份(603333.SH)公告擬以自有及自籌資金5.89億元收購成都星空野望科技有限公司(以下簡稱“星空野望”或“標的公司”)40.27%股權。當晚,上交所即就交易相關事項發函問詢。

資料顯示,尚緯股份主營業務主要包括高端特種電纜產品的研發、生產、銷售和服務;并購標的星空野望則是一家基于新媒體平臺的電商營銷服務解決方案及代運營服務商,以直播電商服務為核心,旗下擁有簽約藝人羅永浩。

并購背后的“三角交易”

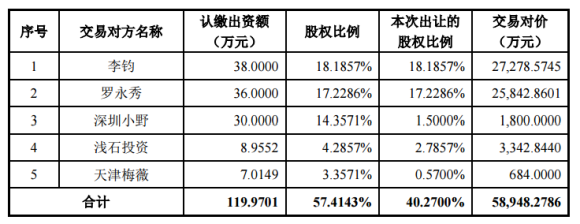

根據公告,尚緯股份將以支付現金方式購買星空野望合計40.27%的股權,其中星空野望股東李鈞、羅永秀以星空野望100%股權預估值不高于15億元向尚緯股份分別轉讓其持有的星空野望18.1857%、17.2286%股權;深圳小野、天津梅薇、淺石投資以星空野望100%股權預估值不高于12億元向尚緯股份分別轉讓其持有的星空野望1.5%、0.57%、2.7857%的股權,根據上述預估值,本次現金購買對價暫定為不超過5.89億元。

圖片來源:上市公司公告

然而和一般重組并購不同的是,公告顯示,李鈞、羅永秀、淺石投資分別擬將其取得的股權轉讓款中的2.3億元、7628.05萬元、3405.38萬元用于受讓尚緯股份股東李廣元持有的上市公司6.76%、2.24%、1%的股權。根據公告,李廣元轉讓持股的價格為6.55元/股,即上市公司2020年10月23日收盤價7.27元/股的90%。

據悉,李廣元為尚緯股份第二大股東,本次交易前持有尚緯股份28%的股份,且與其控股股東、實際控制人李廣勝為兄弟關系。

公告中稱“現金收購與協議轉讓互為條件”,也就是說,如果要讓尚緯股份實控人同意將星空野望注入上市公司,星空野望的股東就必須同意用轉讓款來承接尚緯股份實控人關聯方李廣元持有的股份。

由此,這筆交易中尚緯股份支付的5.89億元,將有3.4億元間接流入公司實控人關聯方李廣元的“口袋”。

這一舉動的初衷或許要追溯到多年前,彼時尚緯股份名為明星電纜,公司創始人李廣元卷入一樁貪腐大案被迫轉至幕后,將部分股權及投票權轉讓給其兄李廣勝,李廣勝由此成為尚緯股份實控人,李廣元則計劃全面退出上市公司。

因此,這筆交易的目的除了明面上所謂的“上市公司將成為特種電纜的研發、生產、銷售和直播電商、新媒體整合營銷、電商代運營兩大主營業務并行的雙主業公司”,其背后還隱藏著尚緯股份創始人欲借機套現離場,并且是間接通過上市公司的資金來實現。

最終,形成了一個圍繞著上市公司、實控人及并購標的股東的“三角交易”,其中隱含利益牽連。有機構人士對界面新聞記者表示,在這樣一個情況下,標的資產估值的合理性將成為核心問題,決定了上市公司及其股東的利益能否得到保障。

在前資深保代王驥躍看來,監管層其實并沒有直接干預的必要,更重要的是監督上市公司依法進行信披,完整披露風險提示、對公司的影響、估值是否合理等,交易所應當對上述這些“多問問”。

羅永浩“依賴癥”待解

星空野望于2020年4月成立,主營業務包括直播電商、新媒體整合營銷及代運營三大板塊。

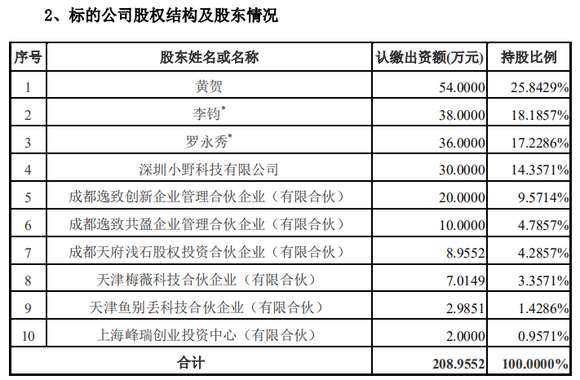

從股權架構來看,星空野望的第一大股東為羅永浩的直播搭檔之一、前錘子產品總監黃賀;第二大股東李鈞是羅永浩曾參與的創業項目小野電子煙的聯合創始人,與羅永浩私交甚篤;第三大股東羅永秀則和羅永浩為兄弟關系;第四大股東深圳小野科技有限公司實際上就是小野電子煙。

圖片來源:上市公司公告

不難看出,星空野望的股東都與羅永浩有著千絲萬縷的聯系,盡管羅永浩本人并未直接持股。這或是由于其仍然身背債務,名下如有資產可能會遭法院執行。

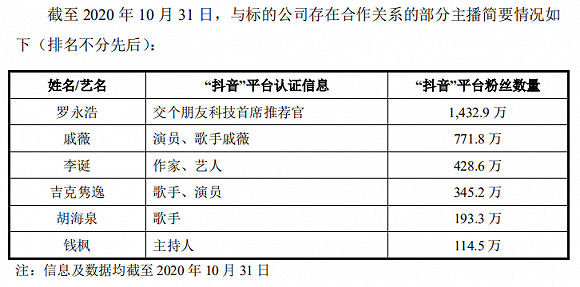

事實上,在今年9月以前星空野望名下只有一個主播即羅永浩,進入10月以來才陸續簽下了戚薇、李誕等人。尚緯股份承認,“截至本公告出具日(11月9日),標的公司的業務對羅永浩先生存在較高的依賴”。

圖片來源:上市公司公告

對羅永浩的過度依賴,是星空野望面臨的主要風險之一。

資本市場過往不乏先例,MCN機構如涵(RUHN.US)旗下頭部主播張大奕曾卷入桃色負面,直接導致如涵2021財年第一季度(即2020年第二季度)凈虧損5660萬元,其中包含非現金減值5320萬元,正是來自與張大奕的獨家合作權有關的無形資產減值。全通教育此前欲并購吳曉波旗下公司巴九靈受阻,市場質疑該交易為吳曉波個人IP的證券化。

值得注意的是,星空野望前三大股東即三位與羅永浩有私交的自然人,其中有兩位擬通過此次交易清倉式減持,之一還是羅永浩的親兄弟。可以說,羅永浩在此次交易中已經將個人或者說家族利益兌現,那么他未來是否還有意愿和星空野望繼續捆綁?

羅永浩此前曾表示直播是為了償還個人債務,并表達過希望回歸手機行業的想法,這無疑令星空野望的經營前景不明朗。

截至9月30日,注冊資本僅209萬元的星空野望在成立5個半月后即已擁有1.64億元資產,目前其尚未公布資產負債表,前述機構人士推測,中間可能有相當部分是和羅永浩有關的無形資產。

28倍溢價并購+業績對賭

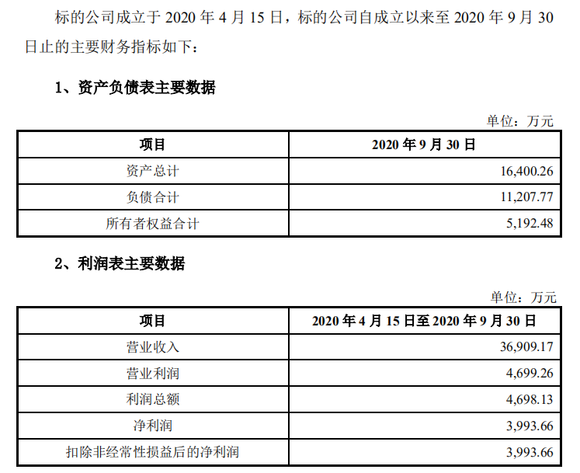

按此次5.89億元收購40.27%的股權計算,星空野望的整體估值約為14.63億元。財報顯示,至9月30日星空野望的凈資產僅為5192.48萬元,收購溢價約為2816.2%,據此推算尚緯股份將形成約5.69億元商譽。

圖片來源:上市公司公告

公告顯示,星空野望承諾在2020年度、2021年度、2022年度和2023年度分別實現凈利潤不低于6000萬元、1.13億元、1.5億元、2億元,合計不低于5.23億元。

今年4月15日至9月30日,星空野望實現凈利潤3993.66萬元,以該數據推算一個自然年能實現凈利潤約8713.44萬元,與2020年的業績目標差距不大,但之后三年要分別實現88.33%、32.74%、33.33%的凈利潤增長,這點并不容易。

星空野望并未解釋如何實現業績增長,簽約新主播擴大規模是可能的方式,也是星空野望正在采取的做法。但并購發起前夕突擊簽約的戚薇、李誕等人在社交平臺上的粉絲量級都和羅永浩有明顯差距。

從業內實踐來看,頭部KOL往往具有不可復制性,李佳琪、薇婭、張大奕、羅永浩都莫不如此,如涵曾試圖打造網紅流水線來實現批量化、可持續性的打造KOL,但最終的結果來看,雖然如涵2020財年的收入較2019財年有所增加,但凈利潤虧損反而擴大。

一但業績承諾無法兌現,商譽就將面臨減值風險,不但會影響當期凈利潤,更有并購溢價過高之嫌令股東權益受損。

截止2020年三季度末,尚緯股份賬上僅有貨幣資金4.39億元,以自有及自籌資金的形式5.89億元收購星空野望,對于上市公司而言是不小的負擔。事實上,創始人卷入貪腐案后,尚緯股份經營狀況多年低迷,持續徘徊在虧損或者微利,直到2018年公司基本面才有所改觀,現金流略微充沛一些,2019年末賬上的貨幣資金同比開始明顯增長。

至于星空野望的估值是否公允,還有待專業機構評估。

從市面上為數不多的案例來看,如涵目前股價約為15.95元/股,2021財年第一季度末凈資產為13.43元/股,市凈率為1.19倍,也就是溢價約19%;2018年末星期六(002291.SZ)收購頭部MCN機構遙望科技,采取收益法評估,溢價率為262.35%。

在這個“三角交易”中,實控人控制尚緯股份支出5.89億元現金并購星空野望,股權轉讓款又通過受讓實控人關聯方的股份,最終落入了實控人家族的口袋中。而李鈞、羅永秀、淺石投資等星空野望的一眾股東,持有的初創公司股權搖身變為上市公司股票,可以在二級市場直接流通變現。

羅永浩的兄弟羅永秀,出資36萬元入股,時隔5個半月2.58億元賣出,羅永浩離還清債務又近一步。

11月8日當晚,上交所即對尚緯股份下發問詢函,要求其說明跨行業并購的合理性;公司貨幣資金余額4.39億元,本次交易所需資金預計5.89億元,說明公司收購資金的來源,是否會對公司原有業務造成不利影響;各交易方之間是否存在包括共同投資、資金借貸等在內的各種形式的潛在關聯關系,與公司、公司主要股東間是否存在未披露的協議安排、約定、默契等利益安排,相關安排是否有損公司及中小投資者利益。

同時,上交所還關注到尚緯股份在標的公司成立尚不滿一個會計年度時啟動收購,要求其充分評估說明對其未來經營的穩定性、盈利的可持續性、可能造成業績波動的各項風險的分析判斷及具體依據;說明星空野望目前員工人數及管理團隊,公司對上述相關方是否產生重大依賴,以及保障團隊穩定性的措施;公司在收購星空野望業績承諾期內和業績承諾期后,對維護主要管理層和主要藝人穩定性所采取的具體措施,是否存在終止合作或轉去其他平臺或其他公司,從而導致標的業績大幅下降的風險及保障措施。【責任編輯/江小白】

來源:界面新聞

IT時代網(關注微信公眾號ITtime2000,定時推送,互動有福利驚喜)所有原創文章版權所有,未經授權,轉載必究。

創客100創投基金成立于2015年,直通硅谷,專注于TMT領域早期項目投資。LP均來自政府、互聯網IT、傳媒知名企業和個人。創客100創投基金對IT、通信、互聯網、IP等有著自己獨特眼光和豐富的資源。決策快、投資快是創客100基金最顯著的特點。

TA的最新文章

熱門文章

精彩評論

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。 小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。

小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。 小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。

小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。 小何今日頭條要把騰訊的地方各頻道給霸占了。。

小何今日頭條要把騰訊的地方各頻道給霸占了。。